【就活完全マップ~金融業界理解編Part2~】

前回の記事では金融業界の大枠や向いている人、スキルなどについて紹介しました。なので、今回は前回よりもさらに金融業界の主な業種にフォーカスをあてて深堀っていきます!

【金融業界のビジネスモデル】

金融業界の収入源は「金利」「手数料」「保険料」「運用益」が主になっています。銀行・証券・保険のどの業界に属するかで中心となる業務と収益源が変わってきます。主な収益源が違うのはビジネスモデルの違いが深く関係しています。ビジネスモデルが違うことでそれぞれの業種が求める人材も変わってきます。「銀行」「証券」「保険」とそれぞれのビジネスモデルについて解説していきます。

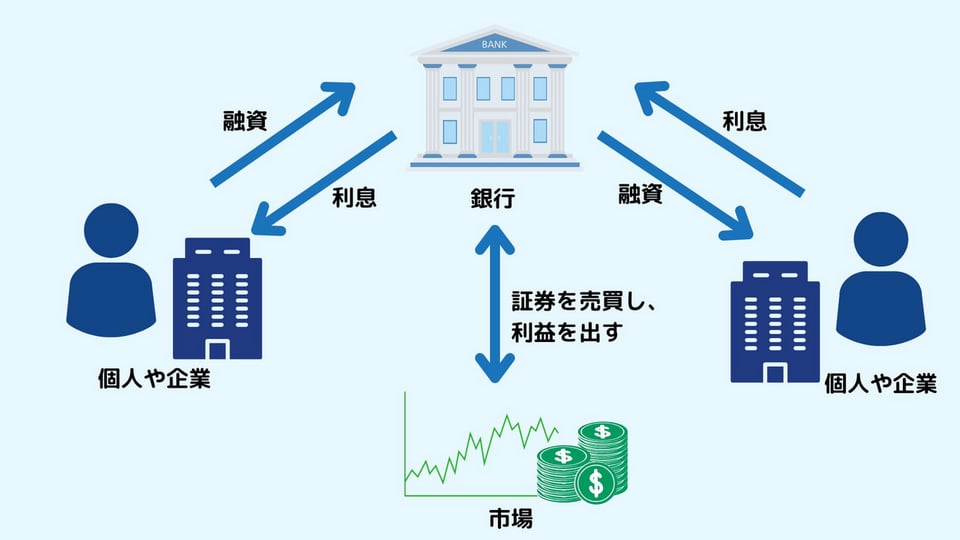

<銀行>

個人や企業からの預金を資金として貸し出した際の利ざや(受け取る貸出金利と支払う預金金利の差)が主な収益源です。これは預金業務と貸付業務で得ている利益です。さらに、為替業務で請け負った際の手数料も収入源となっています。このビジネスモデルはメガバンクでも規模の小さな信用金庫でも同じです。

「銀行3大業務」

・預金業務

個人や企業など多くの顧客から資金を預かり、管理する。普通預金以外にも定期預金や当座預金などがあり、預金者がお金を預けたり、引き出したりできるようにしている。

・貸付業務

資金を必要としている企業や個人に融資する。融資の際には銀行内に設けられた審査部門で融資先の返済能力をチェックしている。

・為替業務

振込や送金、口座振替などの金銭授受。口座間で資金を移動でき、国内や海外の為替取引を対象にしています。

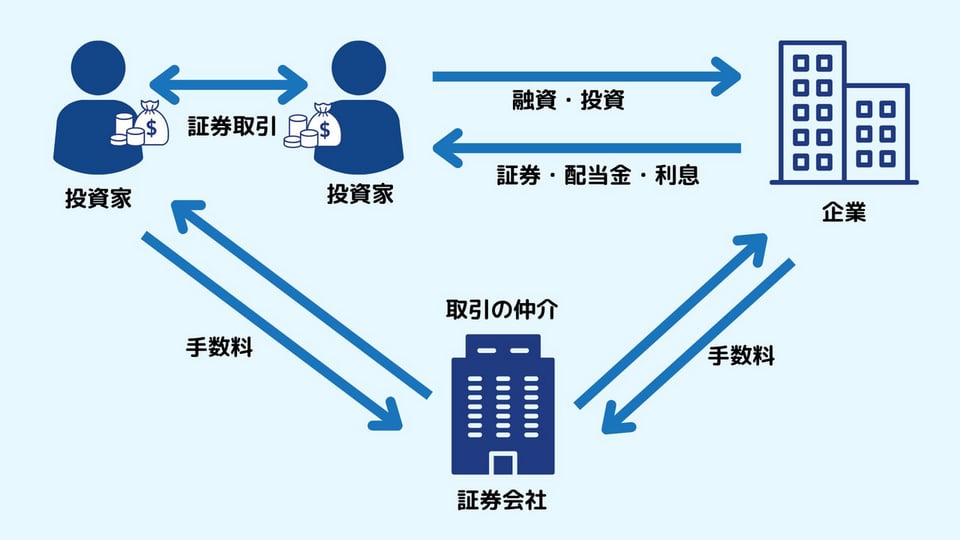

<証券>

投資家が株式や債券などの金融商品を買う際の販売手数料が収益源となっています。また、ディーラー業務では証券会社の社員が自社の資金で株式を購入し、株式の価格変動に合わせて販売をすることで運用益を出しています。また、企業間のM&Aの仲介をおこない、証券会社がアドバイスをすることで仲介手数料を得ることもあります。証券会社ならではのリサーチ力で高度な株取引を行うことで、より高い利益を出すことも収益につながっています。

「具体的な仕事内容」

・ブローカー業務

投資家から手数料を受け取って証券の売買注文の仲介をおこなう

・ディーラー業務

証券会社自身が投資家となって証券を売買し、運用をおこなう

・アンダーライティング業務

国や企業から有価証券を買い取って投資家に売る

・セリング業務

国や企業から預かった有価証券を投資家から購入するように誘導する委託業務の担当

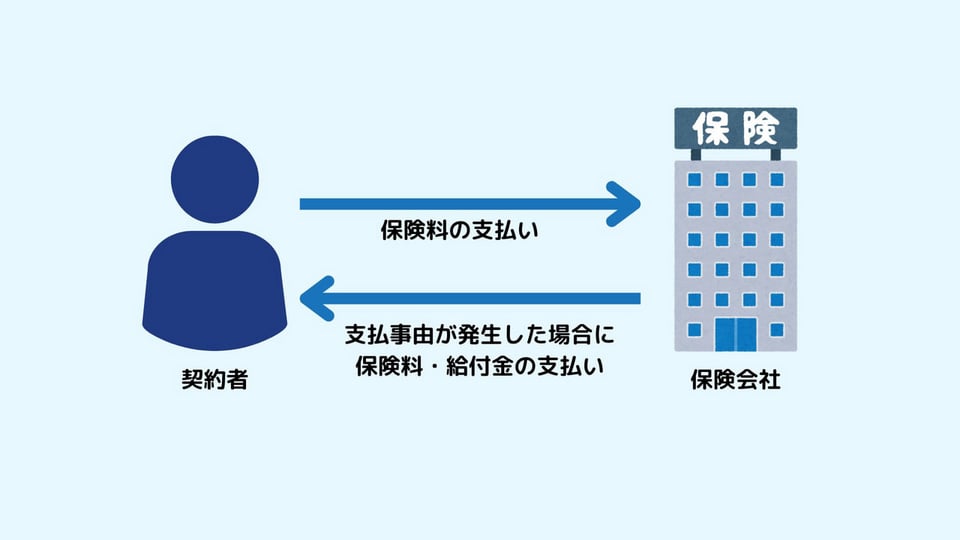

<保険>

保険会社は企画から販売をおこない、不測の事故に備えたい加入者から保険料を受け取り、保険金を支払うというサービスです。生命保険、損害保険と保険の適応範囲で分類されています。生命保険会社では、保険料を運用して資産を増やし、保険料や配当の財源に当てる資産運用業務もおこなっています。

契約者から集める保険料収入が主な収入源です。契約者から受け取った保険料と保険の運用費との差額が利益になります。生命保険では「利差益」「費差益」「死差益」、損害保険では「利差益」「費差益」「危険差益」の三利益があります。

【まとめ】

このように「銀行」「証券」「保険」でビジネスモデルが違います。ビジネスモデルが違うことは求める人材の違いに繋がってきます。なので、ビジネスモデルの理解はとても重要です。どのようなビジネスモデルなのかということをしっかりと理解して、企業や業界を絞る1つの基準にしてみてください。

<参照>

ナジック

ナジック